Eines der wenigen Projekte der FDP, das ich absolut unterstütze.

Klingt auch alles gut, solange es nicht an horrenden Gebühren der Anbieter dieser speziellen Depots dann doch wieder scheitert. Der ganze Markt muss die Möglichkeit haben so ein Depot anzubieten, damit es sich lohnt.

Habe heute endlich meine Deka Fonds Sparpläne gekündigt und einen ETF Sparplan eingerichtet.

Jetzt sollte ich die Fonds vermutlich verkaufen und in den ETF uminvestieren oder?

Soll ich mir da eher zeit lassen und jedes Jahr den Freibetrag ausreizen oder lieber direkt alles in Etf uminvestieren?

Würde ich noch von ein paar anderen Faktoren abhängig machen.

- wie hoch ist der Unterschied der jährlichen

Kosten? - sind Transaktionsgebühren pro Trade oder Prozentual (sowohl Verkauf als Kauf)

- über wie viele Jahre reden wir da wenn man warten würde

Ich würds von der Summe abhängig machen.

Ist es ein Vielfaches des Freibetrags, den du mit deinem DEKA Fond abgibst, dann mag es natürlich sinnvoll sein, das zu stückeln.

Wenn es nur kleinere Beträge sind, lohnt es sich aufgrund der langfristigen Wertentwicklung vielleicht doch einfach jetzt schon alles umzuschiften.

Dadurch hast du bei Thessaurierenden ETFs ja auch wieder schneller einen Effekt.

Dazu kommt der psychologische Vorteil eines „Clean Cuts“.

Ich hab am Anfang des Jahres auch alle meine Einzelaktien verkauft, auch wenn ich den Freibetrag dadurch quasi instant aufgebraucht hatte. Aber ich wollte einfach ein Haken an das Thema machen.

Dazu kommen die zusätzlichen Kosten, die dein DEKA Fond aktuell hat, wie von @Margos12 angesprochen. Wenn du es schaffst das alles relativ kurzfristig über Sparpläne umzuschiften (einige Anbieter haben die Möglichkeit 4 x pro Monat einen Sparplan auszulösen, wenn du da z.B. jedesmal das Maximum nimmst, könnte das schnell gehen), sparst du ne Menge Transaktionskosten im Vergleich zum Einmalkauf. Die meisten Sparpläne sind Gebührenfrei, Einmalkäufe nicht.

Vielleicht ganz interessant für diejenigen, die noch so eine Art Vertrag hatten

Vielleicht auch eher für eure Eltern interessant ![]()

Geschenklink:

joa, hatte 2022 mal für die Oma so einen Musterbrief an ihre Sparkasse geschickt, weil sie eines der genannten Produkte hatten. Die schrieben dann nur sowas zurück wie „nee, machen wir nicht“ und dann wars das auch wieder ![]()

Joa, dann könntet ihr es ja jetzt nochmal versuchen, mit dem aktuellen Urteil. Oder halt über die Verbraucherzentrale direkt gehen.

Ich habe sowas, das aber nie seitens der Sparkasse gekündigt würde… wollte demnächst mal mit ner Stichprobe nachrechnen, ob zu wenig Zinsen gezahlt wurden.

Ich hatte 2021 nach dem ersten Urteil auch der Sparkasse geschrieben und die Antwort war nur, dass alles richtig sei…

Mein Vertrag war von 2005 und ist nicht mehr vom Urteil betroffen. Ich bin also nich nicht alt genug…

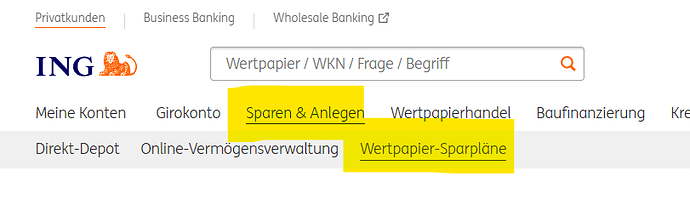

Kennt sich jemand mit ETF-Sparplänen der ING aus? Ich habe mir schon ein Direktdepot eingerichtet und möchte jetzt monatlich als Altersvorsorge sparen. Wie geht man das am besten an? Einzahlungszeitraum wären etwa 30 Jahre, Betrag mindestens 200 Euro monatlich. Wertstabilität („Sicherheit“) und niedrige Nebenkosten wären mir am Wichtigsten. Oder gibt es da bessere Alternativen zu ETF?

Da gibt es eigentlich wenig ING spezifisches.

Alle Sparpläne sollten da ohne extra Gebühren sein.

Damit musst du dich nur noch für einen (oder mehrere) ETF entscheiden.

Unterschiede macht es vor allem ob die einen thessaurierenden (Gewinne werden nicht ausgeschüttet, sondern automatisch reinvestiert) oder ausschüttenden (du bekommst regelmäßig; meist jährlich oder vierteljährlich) einen gewissen Anteil ausgeschüttet.

Klassischerweise wird bei langfristigen Anlagen eher zu thessaurierenden geraten, da dort der Zinseszinsefft zum tragen kommt.

Einen guten ETF Finder bietet Finanzfluss:

Hier auch nochmal ne Erklärung zu thessaurierend vs. ausschüttend

Insgesamt kann es sich lohnen sich mal ein wenig bei Finanzfluss durchzuklicken, bzw. mal deren Videos für Einsteiger zu schauen. Haben auch einen spannenden YT Kanal.

Danke, vor dem Hintergrund meines Ziels wäre thessaurierend besser, ja (bei Bedarf wider Erwarteb, könnte ich doch kurzfristig verkaufen und auszahlen lassen oder?).

Am liebsten hätte ich eigentlich EINEN ETF oder sollte man da noch selbst splitten?

Was bietet sich da langfristig an?

Da gibts verschiedene Strategien.

Der klassische Split ist 70:30.

70% in den MSCI World (Industrieländer)

30% in einen Emerging Markets ETF(meist Schwellenländer)

Dadurch wirkt man etwas dem Problem entgegen, dass im MSCI World vor allem westliche Industrienationen (allen vorran die USA) überrepräsentiert sind.

Alternativ kannst du auch einen sog. Allworld ETF besparen. Der bildet dann quasi „die ganze Welt“ ab.

Hat beides seine Vor- und Nachteile. Mit dem klassischen 70/30 Ansatz kann man aber nichts falsch machen.

Auch hier bietet Finanzfluss ne gute erste Anlaufstelle:

https://www.finanzfluss.de/etf/portfolio/

Grundsätzlich verkaufen kannst du natürlich immer. Wenn es dringend ist, kann es halt passieren, dass du gerade zu einem schlechten Kurs verkaufen musst.

Daher gibt es meistens die Empfehlung erstmal den Notgroschen (ca. 3 Nettogehälter) aufzubauen, damit du bei kurufristigem Geldbedarf nicht deine Altersvorsorge riskierst.

Muss ich noch herausfinden

Auszahlen sollte gratis sein und einkaufen durch Sparpläne wie @Behnson vorschlägt auch

3 Jahre ca (aktuell 2500 im Plus)

Das ist auch nicht gerade unwichtig. Würde schon gerne mit dem Thema Deka abschliessen. Aber auch nicht noch mehr Geld verschwenden ![]()

Muss mir auf jeden Fall mal die Gebühren angucken und dann was rumrechnen

Wenn ich

70% in den MSCI World (Industrieländer)

30% in einen Emerging Markets ETF(meist Schwellenländer)

machen möchte, was muss ich bei der ING konkret tun? Irgendwie gibts da gefühlt alles von 100 Anbietern…

Rausfinden, welche Kürzel die haben, ob die Kosten OK sind? Muss man steuerlich irgendwas beachten oder wird das erst beim Verkaufen relevant?

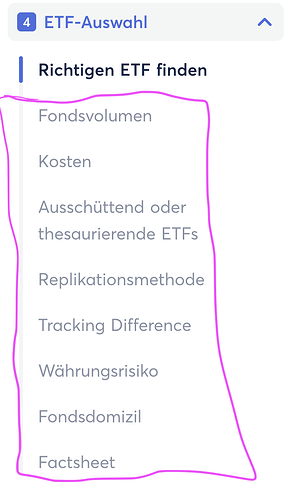

Also dafür gehst du am besten oben auf den ETF-Finder und suchst dir zwei aus, die dir gefallen. Worauf man bei der ETF Suche achten sollte findest du bei (Überraschung! ![]() ) Finanzfluss:

) Finanzfluss:

https://www.finanzfluss.de/etf-handbuch/etf-auswahl-kriterien/

Oder du nimmst einfach die beiden, aus dem Beispiel-Portfolio von Finanzfluss.

Im besten Falle nimmst du dann zwei ETFs vom selben Anbieter (also z.B. iShares). Das wird zumindest immer empfohlen, warum genau weiß ich ehrlich gesagt nicht ![]() (Vielleicht weiß @Odo sowas).

(Vielleicht weiß @Odo sowas).

Wenn du die zwei hast, kannst du dir bei der ING recht einfach Sparpläne einrichten.

Dafür brauchst du natürlich erstmal ein Depot bei der ING (falls du das noch nicht hast). Ich meine danach wird man dann relativ gut von der Seite durch die Erstellung eines Sparplans geführt.

Dabei kannst du dann auswählen wie viel und in welcher Regelmäßigkeit du den Sparplan besparen möchtest.

Vielen Dank! Ich werde versuchen mich am Wochenende auf Finanzfluss einzulesen… schiebe das schon zu lange vor mir her…

Tatsächlich gehört es dazu dass man sich umfassend mit der ETF Suche auseinandersetzen muss und sollte. Wählst du ein Portfolio „weil es dir jemand vorschlägt“ und nimmst du einen ETF „den wir dir hier empfehlen“, dann besteht die Gefahr dass du wie ein Fähnchen im Wind ein paar Monate später alles wieder auflöst wenn dein Depot mal ein paar Monate lang im Minus ist. Du wirst aber Krisen durchstehen und damit langfristig Gewinne erzielen wenn du eisern an deiner Strategie festhältst. Und das kann man nur wenn man 100% daran glaubt was man da tut weil man verstanden hat was man da tut.

Der Link von @Behnson hilft dir dabei den richtigen ETF zu finden weil da erklärt wird was es für Elemente gibt die man beachten sollte.

Rückblickend würde ich aber sogar dem Odo von vor 5 Jahren noch mehr Infos an die Hand geben wollen. Themen wie:

- Was muss man an Mehrarbeit (Rebalancing) tun wenn man ein 70:30 Portfolio hat vs. einfach einen FTSE All World ETF besparen und gut ist

- Du bist nicht schlauer als der Markt und weißt nicht wohin die Kurse bei Einzelaktien gehen werden

- Weniger ETFs sind besser als viele

- Scheiß auf die Steuerersparnis wenn es ums Anfangen mit dem Sparen geht - man hat Jahre Zeit sich hier zu informieren und dann einen Weg zu wählen wie man jährlich seinen Freibetrag ausreizen kann.

- Es dauert meist ein paar Jahre bis man stabil und dauerhaft im Plus ist - Spekulationen mit Einzelaktien zögern diesen Zeitpunkt eher hinaus

Sooooo

Kenne diese Regel eigentlich nicht. Ich glaube ich hatte von Anfang an immer unterschiedliche Anbieter im Portfolio (iShares, Amundi, Lyxor, etc.) weil es einfach beim gleichen Anbieter nicht den ETF gab den ich haben wollte - und zu günstigen Konditionen.

Wichtiger finde ich eher dass man diese 8 Kriterien bei der ETF Wahl berücksichtigt nachdem man sich für das Thema (die Strategie) des ETFs entschieden hat.

Hatte ich monatelang und meine strategie bestand darin einfach noch mehr zu kaufen ![]()